Grupa Cyfrowego Polsatu podała swoje wyniki za IV kw. 2017 r.

Ubiegły rok był bardzo wymagający, niezwykle ciekawy i bogaty w wydarzenia, zarówno te rynkowe, jak i w ramach naszej Grupy. Skutecznie odpowiadaliśmy na wyzwania stawiane przez klientów i rynek, m.in. rozwijaliśmy ofertę usług multiplay, wdrożyliśmy zasadę Roam like at home, a także kupiliśmy wyłączne prawa sportowe na 3 kolejne lata do transmisji Ligi Mistrzów i Ligi Europy UEFA − mówi cytowany w komunikacie prasowym Tobias Solorz, prezes zarządu Cyfrowy Polsat S.A. i Polkomtel Sp. z o.o. − Akwizycje, które ogłosiliśmy w czwartym kwartale – nabycie pakietu akcji spółki Netia oraz kanałów z Grupy ZPR Media – mają na celu wzbogacenie oferty dla naszych klientów, stworzenie jeszcze lepszych warunków do naszego rozwoju w przyszłości oraz wsparcie realizacji naszej długoterminowej strategii na rynkach mediów i telekomunikacji.

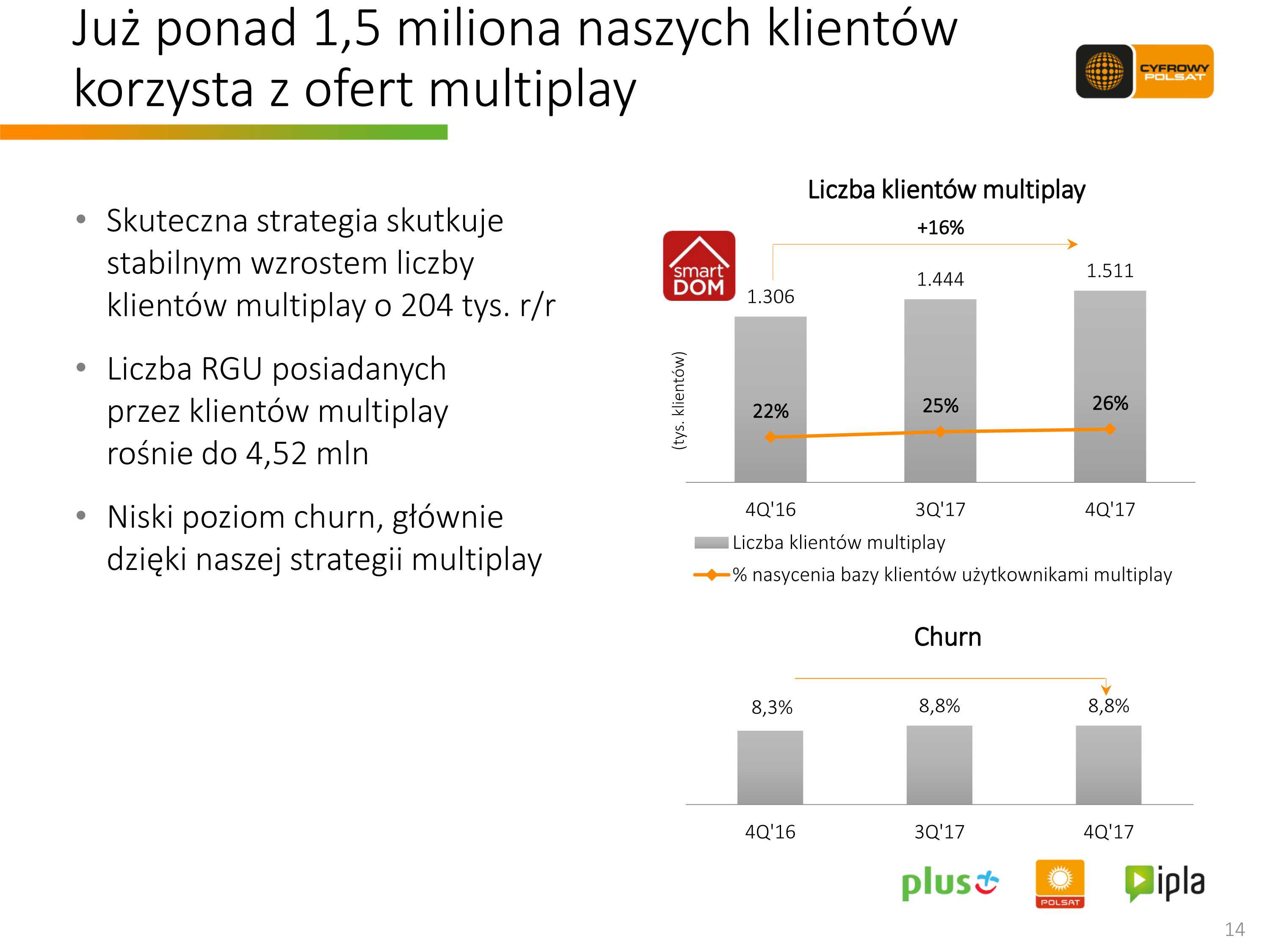

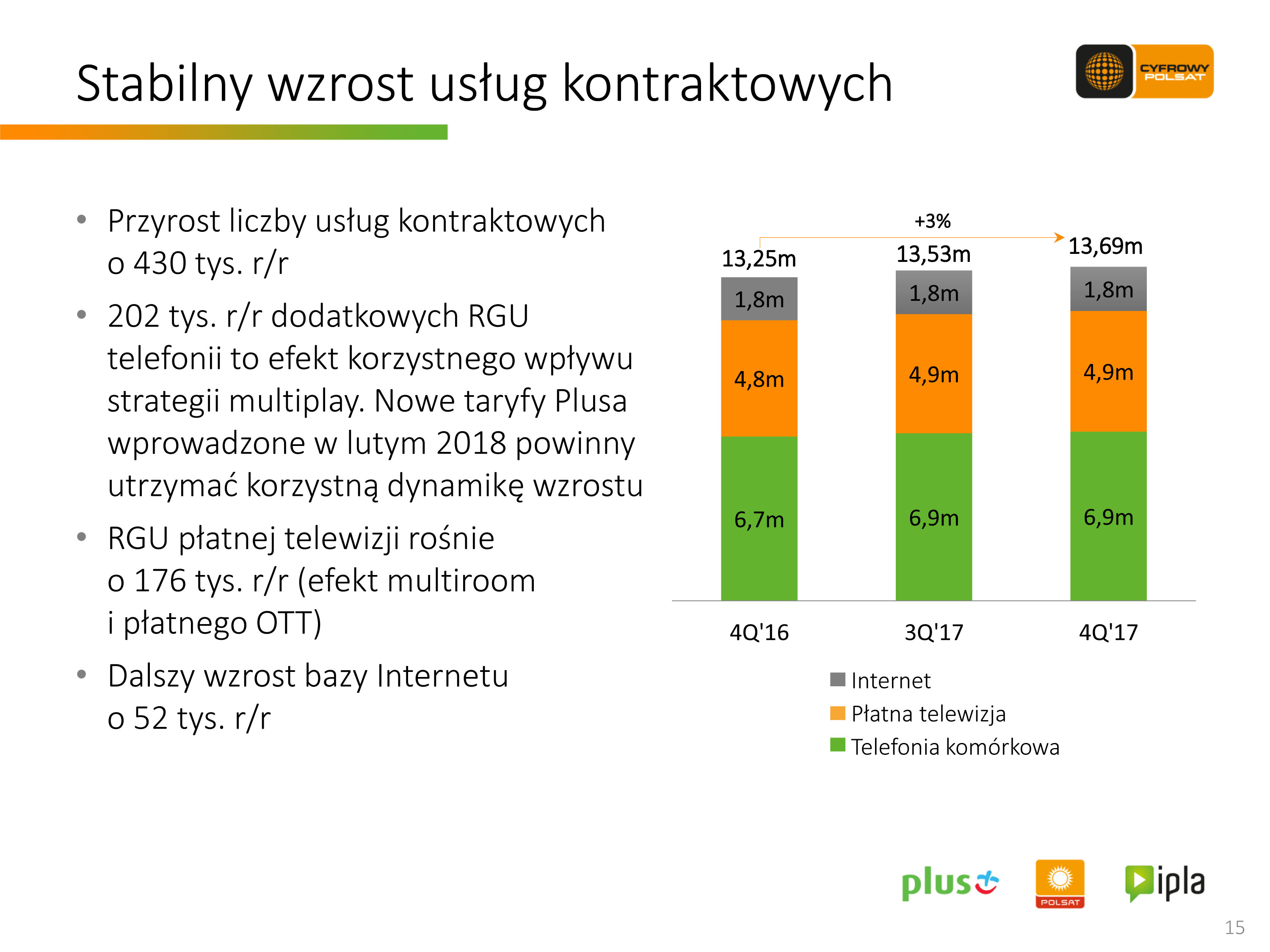

Bardzo nas cieszy wzrost o 430 tys. w skali roku liczby świadczonych usług kontraktowych oraz nieustające zainteresowanie naszymi usługami pakietowymi. Dzięki regularnemu rozwojowi oferty multiplay korzysta z niej już ponad 1,5 miliona naszych klientów, którzy m.in. dzięki programowi smartDOM mogą łączyć wygodę i komfort z wymiernymi korzyściami finansowymi – podsumowuje Tobias Solorz. − Jak zawsze dbamy, by jakość naszych usług była na jak najwyższym poziomie i były one dopasowane do potrzeb i preferencji naszych klientów. Mamy nadzieję, że nasze nowe oferty wprowadzone w lutym br. przyczynią się do utrzymania korzystnej dynamiki wzrostu liczby świadczonych przez nas usług także w 2018 roku.

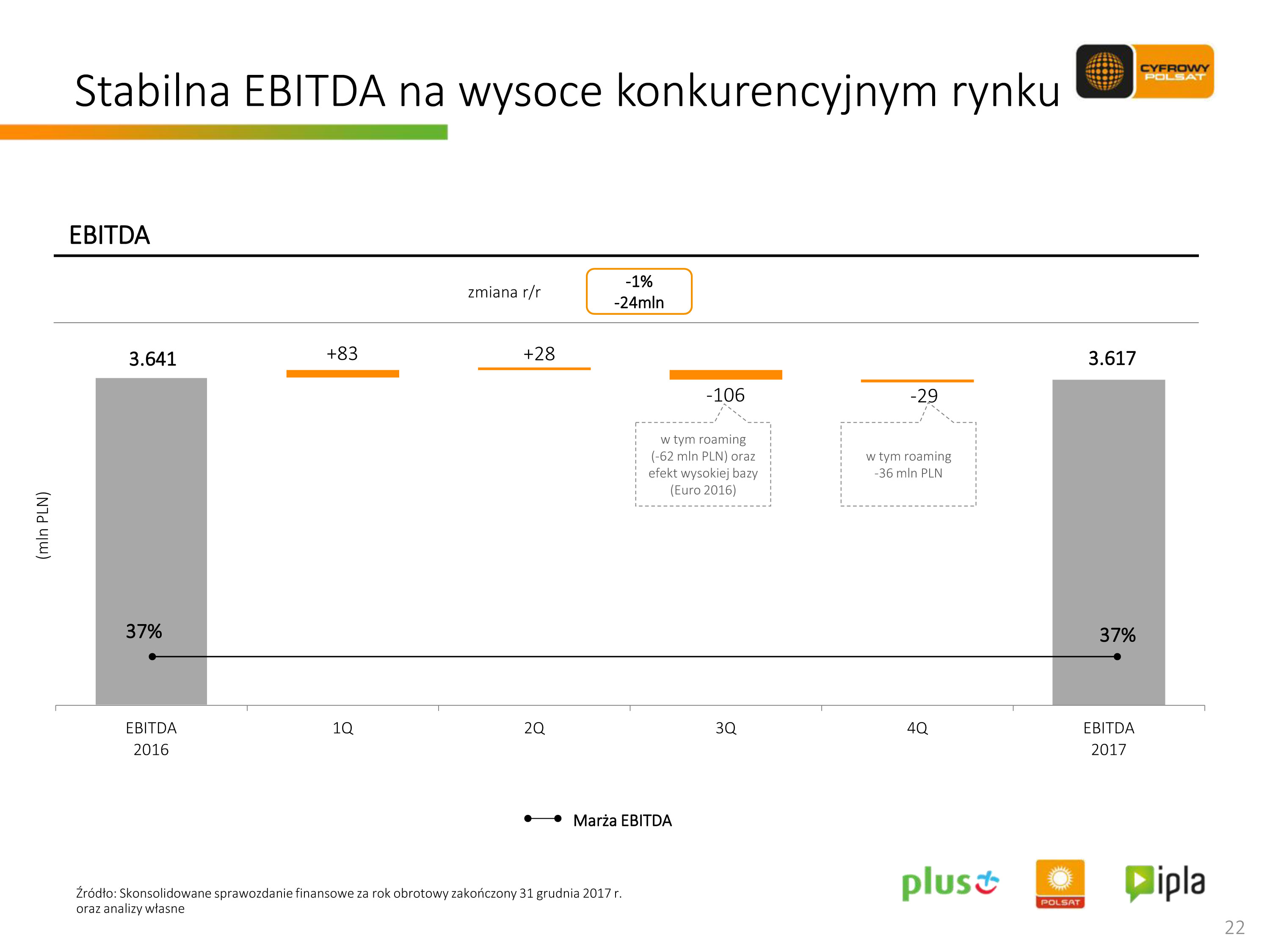

Zgodnie z naszymi zapowiedziami wyniki finansowe tego segmentu pozostawały pod silnym wpływem regulacji Roam like at home, która zarówno osłabiła strumień naszych przychodów detalicznych, jak i miała wpływ na wzrost kosztów zakupu ruchu od operatorów zagranicznych. Mimo tych wyzwań zarówno w czwartym kwartale, jak i całym 2017 roku utrzymaliśmy przychody na stabilnym poziomie, koszty mieliśmy pod kontrolą oraz wypracowaliśmy wysokie marże EBITDA. To demonstruje bardzo dużą stabilność naszego modelu biznesowego – skomentowała Katarzyna Ostap-Tomann, członek zarządu ds. finansowych Cyfrowy Polsat S.A., Polkomtel Sp. z o.o., Telewizja Polsat Sp. z o.o.

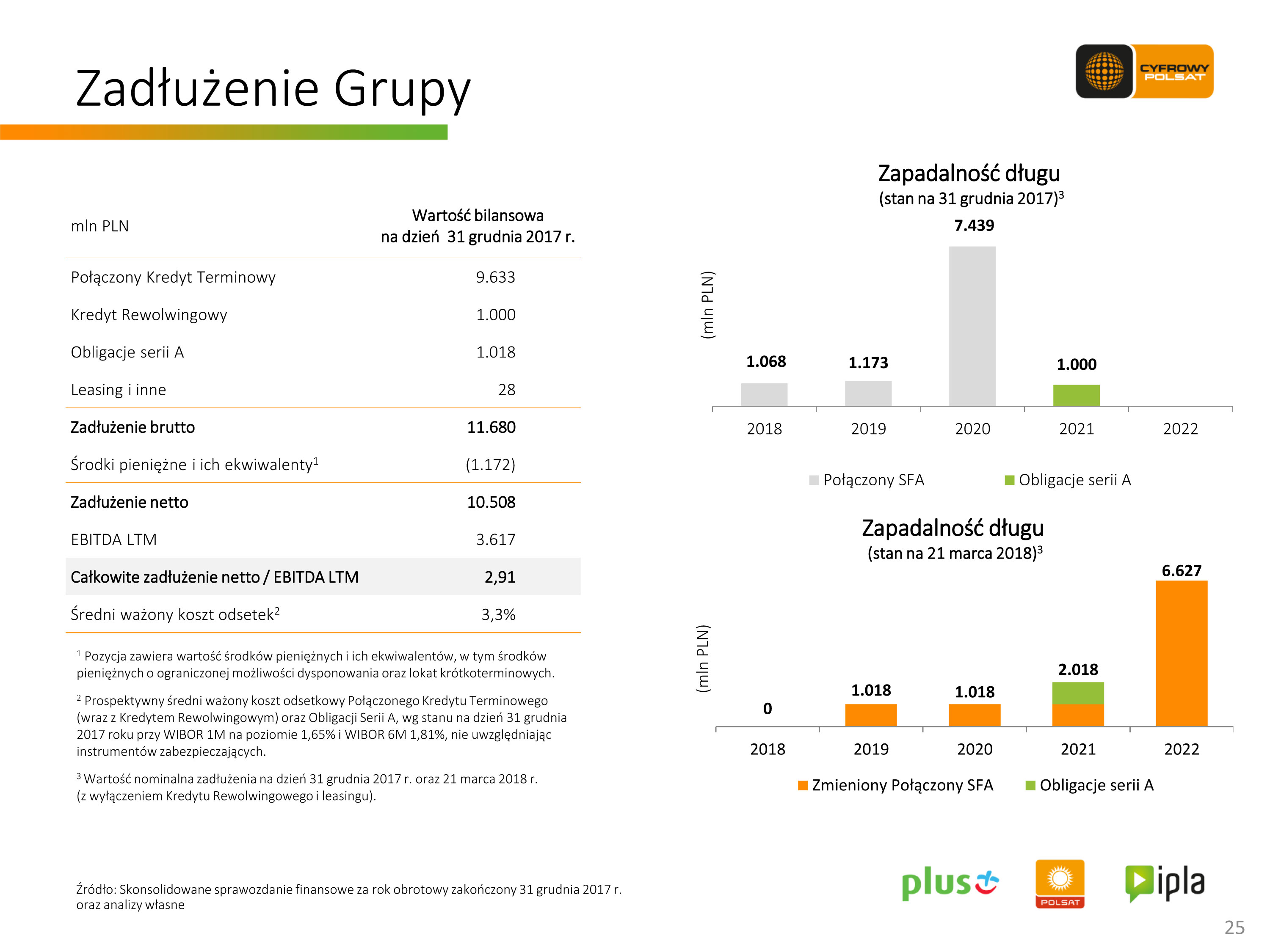

Niezmiennie wśród priorytetów na ten rok są: zmniejszanie zadłużenia, utrzymanie wysokiego poziomu marżowości biznesu i poziomu wolnych przepływów pieniężnych oraz realizacja zaplanowanych inwestycji – podsumowuje Katarzyna Ostap-Tomann.

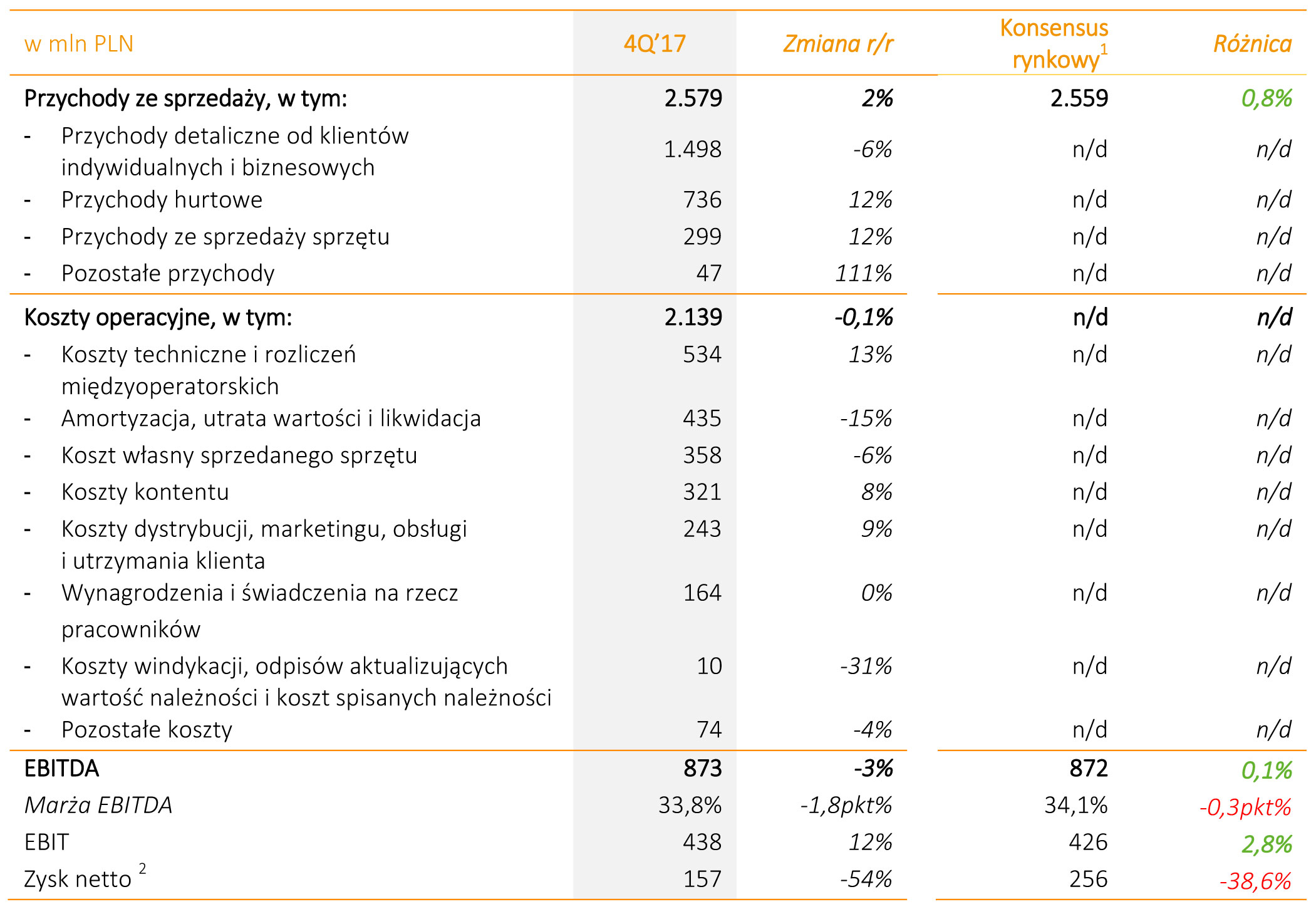

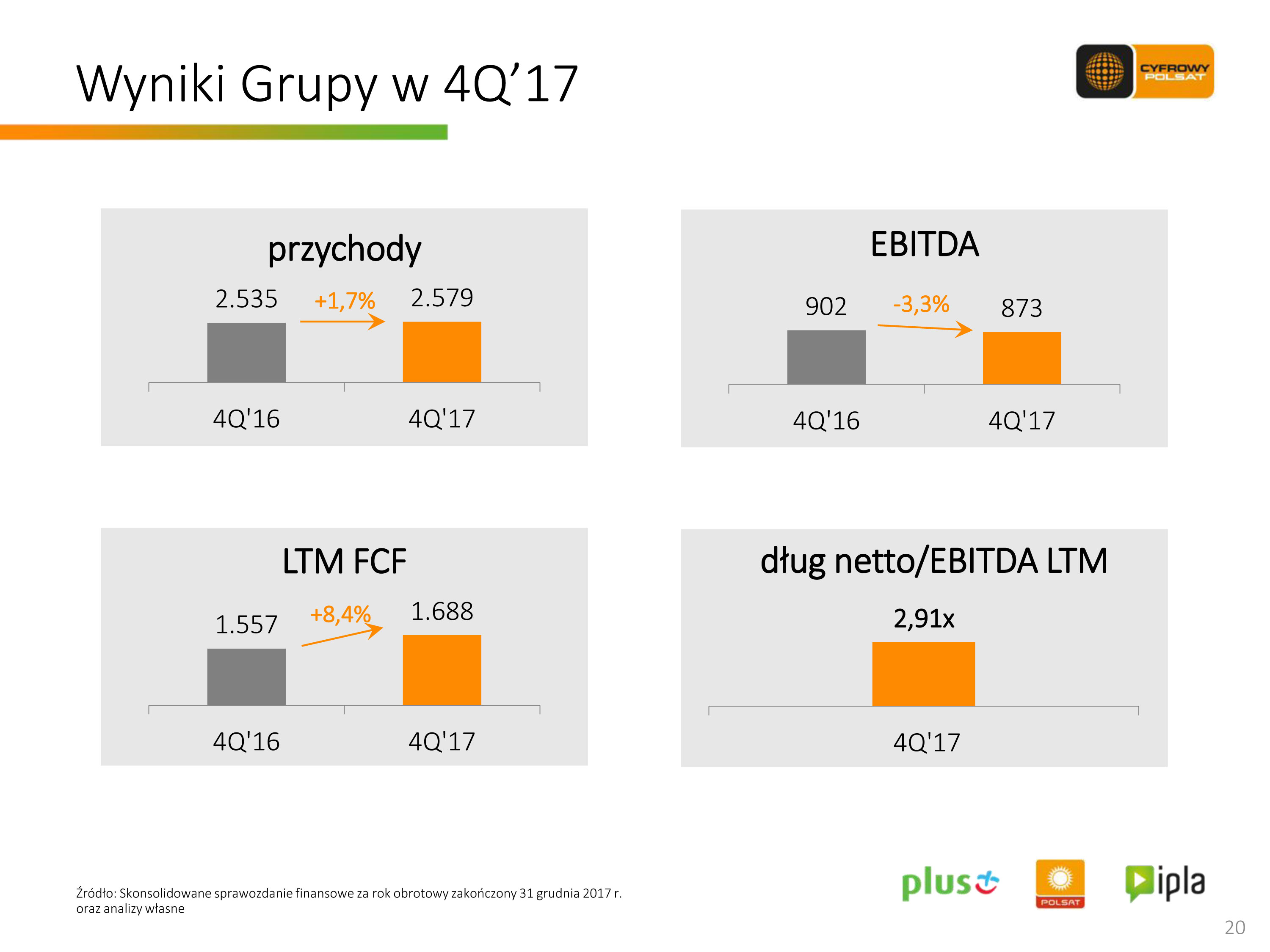

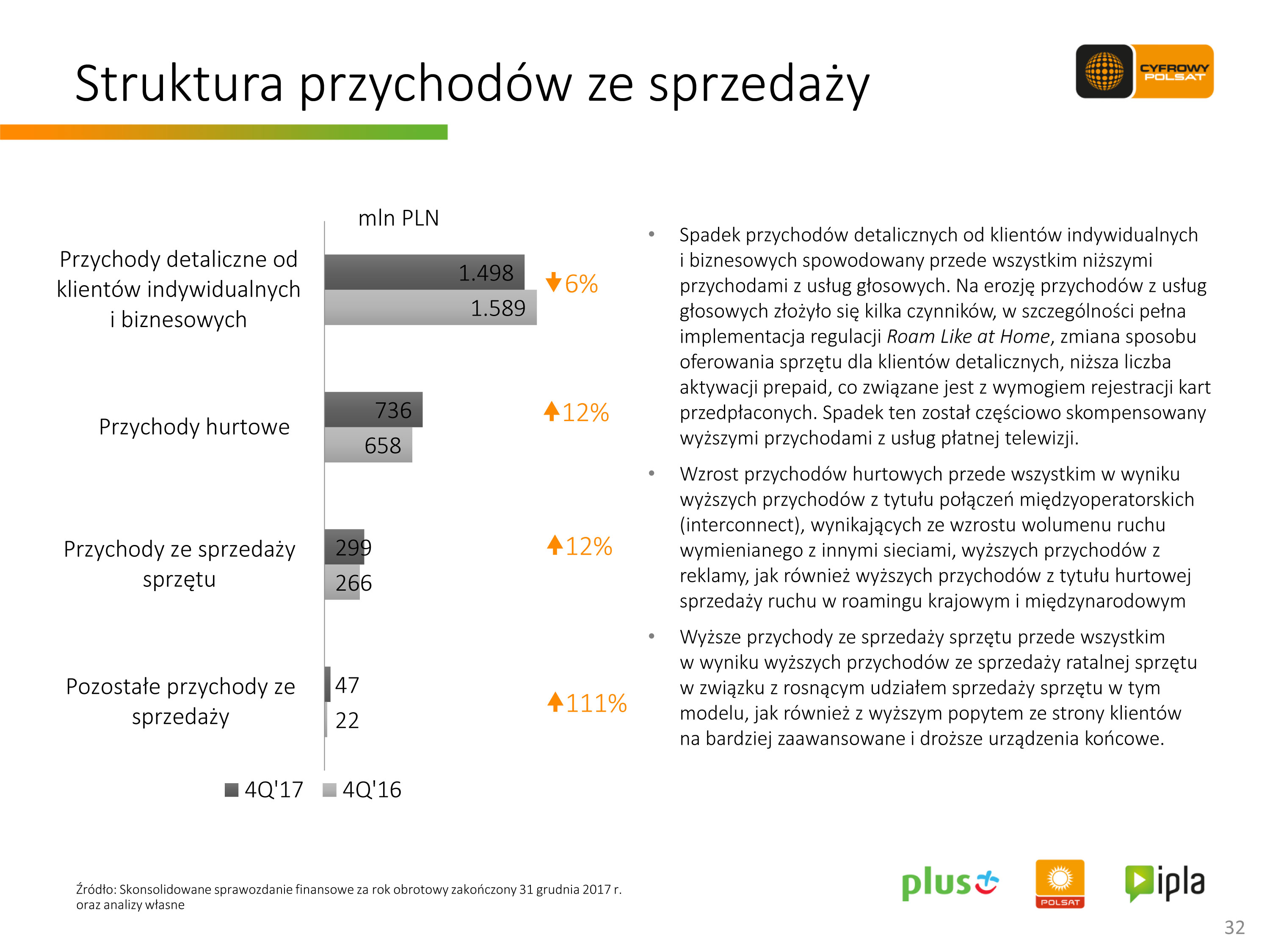

Przychody Grupy w 4Q’17 rosły w tempie +1,7% r/r, osiągając poziom 2.579 mln PLN.

Na dynamikę wzrostu przychodów wpływ miały:

- Spadek przychodów detalicznych spowodowany przede wszystkim niższymi przychodami z usług głosowych. Na erozję przychodów z usług głosowych złożyło się kilka czynników, w szczególności pełna implementacja regulacji Roam Like at Home (zgodnie z przekazaną wcześniej prognozą Spółki, ubytek przychodów detalicznych wynikających z RLAH może sięgać ok. 100 mln PLN w skali 12 miesięcy zapoczątkowanych 15 czerwca 2017), zmiana sposobu oferowania sprzętu dla klientów detalicznych i niższa liczba aktywacji prepaid, co związane jest z wymogiem rejestracji kart przedpłaconych. Spadek ten został częściowo skompensowany wyższymi przychodami z usług płatnej telewizji.

- Wzrost przychodów hurtowych przede wszystkim w wyniku rosnących przychodów z rozliczeń IC wynikających ze wzrostu wolumenu ruchu wymienianego z innymi sieciami, wyższych przychodów z reklamy, jak również wyższych przychodów z tytułu hurtowej sprzedaży ruchu w roamingu krajowym i międzynarodowym.

- Wyższe przychody ze sprzedaży sprzętu przede wszystkim w wyniku wyższych przychodów ze sprzedaży ratalnej sprzętu w związku z rosnącym udziałem sprzedaży sprzętu w tym modelu, jak również z wyższym popytem ze strony klientów na bardziej zaawansowane i droższe urządzenia końcowe.

Koszty Grupy 4Q’17 wyniosły 2.139 mln PLN i pozostały na stabilnym poziomie r/r. Na ich wysokość miał wpływ:

- Wzrost kosztów technicznych w wyniku wyższych kosztów hurtowego zakupu ruchu w roamingu międzynarodowym związanych z istotnym wzrostem wolumenu ruchu generowanego przez Polaków w ramach roamingu międzynarodowego (efekt regulacji Roam Like at Home), jak również wyższych kosztów interconnect związanych z popularyzacją taryf umożliwiających wykonywanie nielimitowanych połączeń do obcych sieci telekomunikacyjnych.

- Spadek amortyzacji m.in. w wyniku zakończenia okresu amortyzacji części wartości niematerialnych i prawnych nabytych podczas transakcji zakupu Polkomtelu w 2014 r. oraz niższych kosztów amortyzacji infrastruktury telekomunikacyjnej w związku z zakończeniem okresu amortyzacji wybranych elementów tej infrastruktury.

- Spadek kosztu własnego sprzedanego sprzętu na skutek niższego wolumenu sprzedaży urządzeń końcowych.

- Wzrost kosztów kontentu przede wszystkim w wyniku wyższych kosztów produkcji własnej związanych ze wzbogaceniem oferty programowej.

- Wyższe koszty dystrybucji, marketingu, obsługi i utrzymania klienta m.in. w wyniku intensyfikacji działań marketingowych oraz ujęcia wyższych kosztów obsługi i utrzymania klienta.

EBITDA Grupy Polsat, wynosząca 873 mln PLN, zanotowała spadek r/r o 3,3%, przy marży EBITDA na poziomie 33,8%.

W 4Q’17 wynik EBITDA pozostał pod negatywnym wpływem regulacji Roam Like at Home, która przełożyła się na obniżenie marży uzyskiwanej na usługach roamingu międzynarodowego o kwotę 36 mln zł w ujęciu r/r.

Zysk operacyjny Grupy Polsat (EBIT) wyniósł 438 mln PLN i wzrósł r/r o 12,3%.

Koszty finansowe spadły r/r o 14,2% przede wszystkim w wyniku spadku kosztu odsetek od obligacji w związku z przedterminowym wykupem Obligacji Litenite w kwietniu 2017 roku.

Zysk netto Grupy spadł r/r o 54% do 157 mln PLN, głównie za sprawą jednorazowego odpisu dotyczącego zobowiązań z tytułu odroczonego podatku dochodowego.

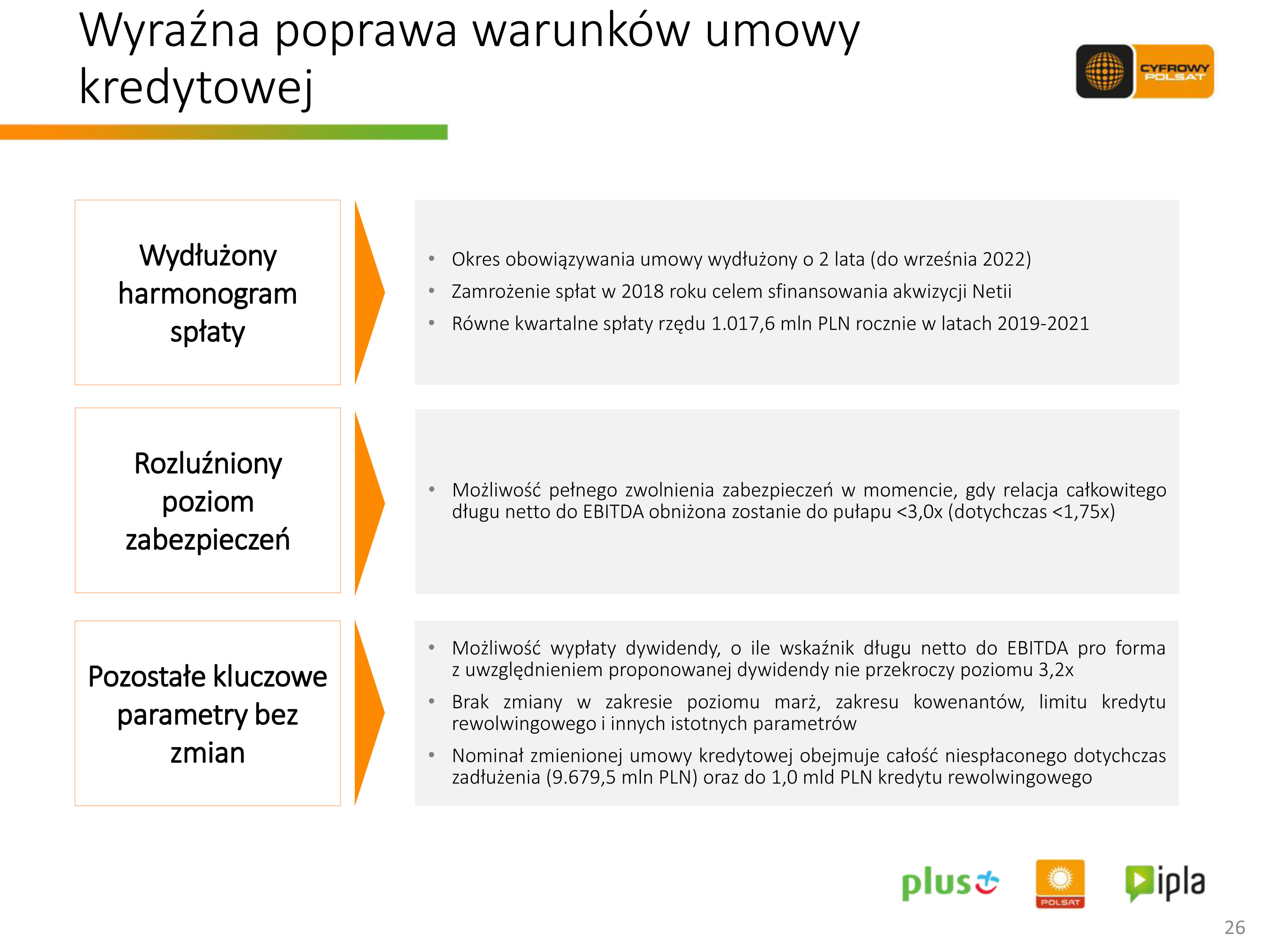

Całkowity dług netto/EBITDA LTM w 4Q’17 osiągnął poziom 2,91x.

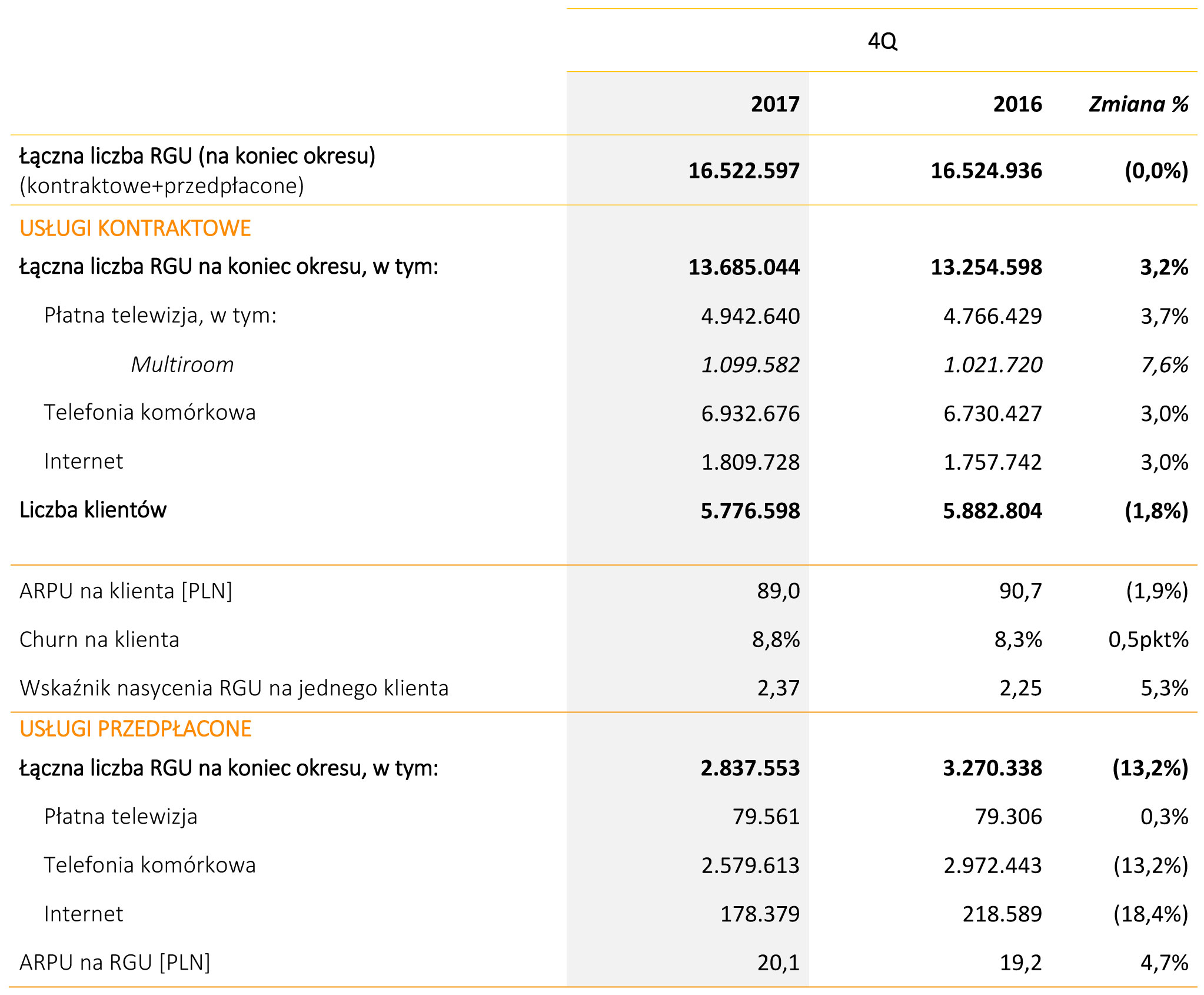

Kluczowe wskaźniki operacyjne w 4Q’17:

- Całkowita liczba RGU na poziomie 16,523 mln, z czego 82,8% RGU świadczonych w modelu kontraktowym,

- Baza klientów kontraktowych wyniosła 5,777 mln,

- ARPU na klienta spadło r/r o 1,9% do 89,0 PLN, głównie w wyniku niekorzystnego wpływu regulacji Roam Like at Home. Oczekujemy też, że regulacja RLAH może przekładać się negatywnie na dynamikę zmiany ARPU kontraktowego w kolejnych dwóch kwartałach,

- Wskaźnik nasycenia RGU na klienta – 2,37x i pozostaje w trendzie wzrostowym,

- Wskaźnik churn na niskim poziomie 8,8%.

- Wzrost całkowitej bazy usług kontraktowych r/r o 430 tys. (3,2%)

- Wzrost o 202 tys. (3,0%) RGU telefonii komórkowej to efekt korzystnego wpływu strategii multiplay,

- Wzrost o 176 tys. (3,7%) RGU płatnej telewizji, dzięki utrzymującemu się popytowi na usługę Multiroom oraz dobrze sprzedającym się płatnym usługom OTT,

- Wzrost o 52 tys. (3,0%) RGU Internetu mobilnego.

- Kontynuacja strategii multiplay:

- Strategia skutkuje przyśpieszeniem sprzedaży i stabilnym wzrostem liczby klientów multiplay o 62 tys. q/q w 4Q’17

- Łączna liczba klientów korzystających z ofert pakietowych przekroczyła poziom 1,51 mln

- Liczba RGU posiadanych przez klientów multiplay rośnie do 4,52 mln

- Niski poziom churn, głównie dzięki strategii multiplay

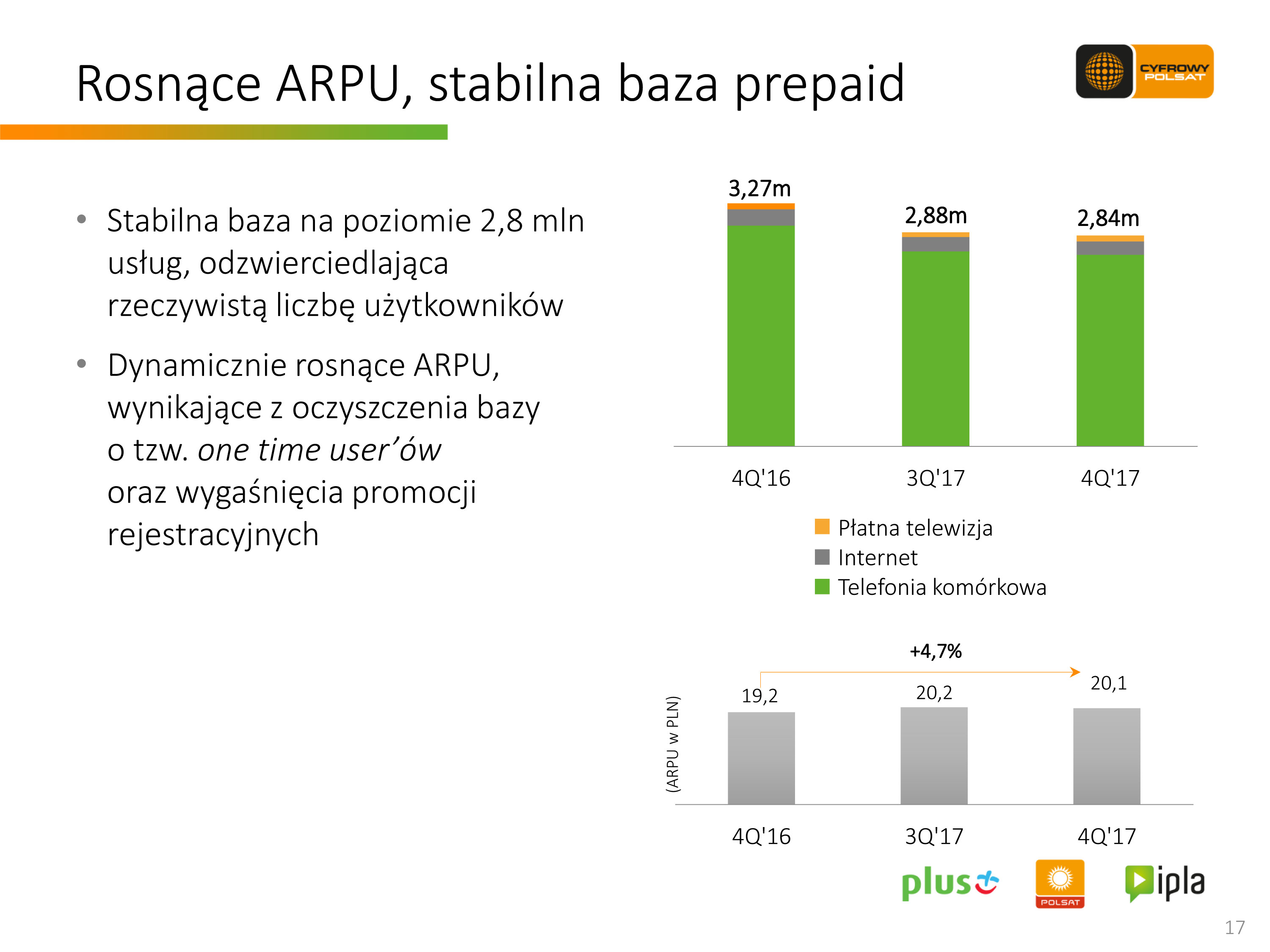

- Stabilizacja bazy prepaid przy rosnącym ARPU:

- Stabilna baza na poziomie 2,8 mln usług, odzwierciedlająca rzeczywistą liczbę użytkowników,

- Dynamicznie rosnące (+4,7% r/r), wysokie ARPU (20,1 zł), wynikające z oczyszczenia bazy o tzw. one time user’ów oraz wygaśnięcia efektu promocji rejestracyjnych.

Wyniki finansowe Grupy Cyfrowego Polsatu

Segment usług świadczonych klientom indywidualnym i biznesowym

Łączna liczba usług świadczonych przez Grupę zarówno w modelu kontraktowym, jak i przedpłaconym osiągnęła poziom 16.523 mln.

Na koniec 4Q’17 usługi kontraktowe stanowiły 82,8% łącznej liczby świadczonych usług. Wskaźnik ten wzrósł z 80,2% przed rokiem.

Usługi kontraktowe:

- Łączna liczba klientów kontraktowych wyniosła 5.777 mln na koniec 4Q’17 (-1,8% r/r), przede wszystkim na skutek odpływu klientów posiadających pojedynczą usługę, w szczególności telefonii mobilnej, jak również dalszej konsolidacji kontraktów pod jedną wspólną umową kontraktową w ramach gospodarstwa domowego, co znajduje odzwierciedlenie w rosnącym wskaźniku nasycenia RGU na jednego klienta (wzrost o 5,3% r/r do 2,37 RGU na klienta w 4Q’17).

- Liczba usług kontraktowych świadczonych przez nas wzrosła o 430K do 13.685 mln na koniec 4Q’17 (+3,2% r/r). Zaobserwowano wzrost liczby wszystkich poszczególnych usług świadczonych w modelu kontraktowym. Ddalsze nasycenie bazy klientów usługami łączonymi ma mieć pozytywny wpływ na wzrost liczby świadczonych przez nas usług kontraktowych w przyszłości.

- Liczba RGU płatnej telewizji wyniosła 4.943 mln na koniec 4Q’17, co stanowi wzrost r/r o 176K, czyli o 3,7%. Wzrost wynika m.in. z rosnącej popularności usługi Multiroom (+78K r/r, do 1,1 mln RGU) oraz dynamicznie rosnącej sprzedaży płatnych usług typu OTT.

- Liczba RGU telefonii komórkowej wzrosła r/r o 202K (3,0%), osiągając poziom 6.933 mln na koniec 4Q’17, przede wszystkim w efekcie skutecznej realizacji strategii dosprzedaży usług do pojedynczego klienta.

- Liczba RGU dostępu do szerokopasmowego Internetu na koniec 4Q’17 wyniosła 1.810 mln i była wyższa o 52K, czyli o 3,0% r/r.

- ARPU na klienta kontraktowego obniżyło się do poziomu 89,0 zł w 4Q’17 z poziomu 90,7 zł odnotowanego w 4Q’16. Na dynamikę zmiany ARPU istotny negatywny wpływ miało przede wszystkim zrównanie na terenie Europejskiego Obszaru Gospodarczego stawek detalicznych za usługi roamingowe z cenami krajowymi począwszy od 15 czerwca 2017 r. (regulacja Roam Like at Home). Wpływ ten może przełożyć się negatywnie na tempo wzrostu ARPU kontraktowego w kolejnych dwóch kwartałach.

- Wskaźnik odpływu klientów (churn) wyniósł 8,8% w 12-miesięcznym okresie zakończonym 31 grudnia 2017 r. w porównaniu do 8,3% w okresie 12 miesięcy zakończonych 31 grudnia 2016 r. i pozostaje na niskim poziomie, przede wszystkim w wyniku systematycznie rosnącej lojalności klientów związanej z realizacją strategii multiplay.

- Na koniec 4Q’17 z oferty usług łączonych korzystało już 1.511 mln klientów, co stanowi wzrost r/r o 204K klientów, czyli o 15,6%. Na koniec 4Q’17 nasycenie bazy klientów usługami łączonymi kształtowało się na poziomie 26,2%. Ta grupa klientów posiadała na koniec 4Q’17 łącznie 4.520 mln usług (RGU), o 650K, czyli 16,8%, więcej niż rok wcześniej. Począwszy od 2Q’17 udostępniono ofertę usług łączonych również klientom posiadającym usługi w niższych taryfach, co przekłada się korzystnie na dynamikę wzrostu bazy klientów usług multiplay, jak również na poziom ARPU dla całej bazy.

Usługi przedpłacone:

- Liczba świadczonych przez nas aktywnych usług przedpłaconych spadła r/r o 433K, czyli o 13,2% do 2.838 mln na koniec 4Q’17, odnotowując ubytek głównie w trakcie pierwszego kwartału 2017 roku, co związane było przede wszystkim z narzuconym przez ustawodawcę obowiązkiem rejestracji nowo zakupionych kart przedpłaconych począwszy od 25 lipca 2016 roku. Regulacja ta spowodowała obserwowany na całym rynku znaczący spadek nowych aktywacji, jak również wymogła na operatorach obowiązkowe wyłączenie po 1 lutego 2017 roku tych kart, które nie zostały prawidłowo zarejestrowane.

- W 4Q’17 ARPU na RGU prepaid wzrosło r/r o 4,7% do 20,1 zł. Wysoka dynamika wzrostu ARPU prepaid wynika między innymi ze znaczącego wyczyszczenia bazy z kart przedpłaconych charakteryzujących się niskim ARPU (tzw. karty jednorazowego użytku) oraz wygaśnięcia efektu promocji zachęcających do wcześniejszej rejestracji kart, które to promocje negatywnie wpływały na poziom ARPU w segmencie usług przedpłaconych w 2H’16

Przychody z reklamy telewizyjnej i sponsoringu Grupy TV Polsat w 4Q’17 wzrosły r/r o 5,1% (w tym czasie cały rynek wzrósł o 5,6%) do poziomu 353 mln PLN, na skutek czego udział w rynku reklamy telewizyjnej utrzymał się na poziomie 27,0%.

Odsetek użytkowników smartfonów w sieci Plus wzrósł z 26% na koniec 2012 roku do około 70% na koniec 2017 roku.

Grupa CP ocenia, że W samej drugiej połowie 2017 roku wdrożenie RLAH spowodowało ubytek wyniku EBITDA czterech największych operatorów komórkowych o łączną kwotę ok. 420 mln zł

Opinie:

Rekomendowane:

Akcje partnerskie:

Twój smartfon zwalnia? Odkryj sekret płynnego działania z Samsung Members!

Orange zarządza siecią przy pomocy AI

Oto najprzyjemniejszy sposób na świąteczne porządki – prezentujemy odkurzacze mopujące Dreame serii H

Test smartfona OPPO A6 Pro 5G – mistrz wytrzymałości z baterią na lata

brief_4q17_pl.pdf [800 KB]

brief_4q17_pl.pdf [800 KB] cyfrowy_polsat_wyniki_4q2017.xlsx [100 KB]

cyfrowy_polsat_wyniki_4q2017.xlsx [100 KB]