BVOD to też w Polsce na razie margines - tak jak streaming

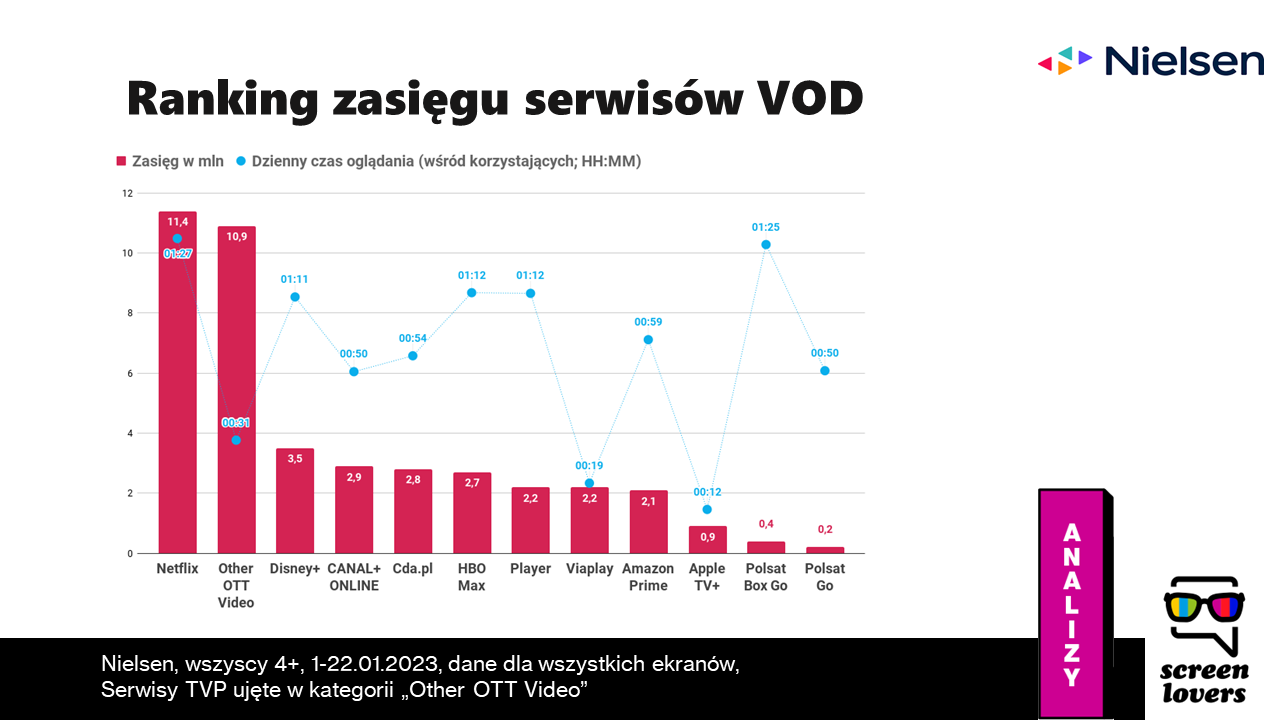

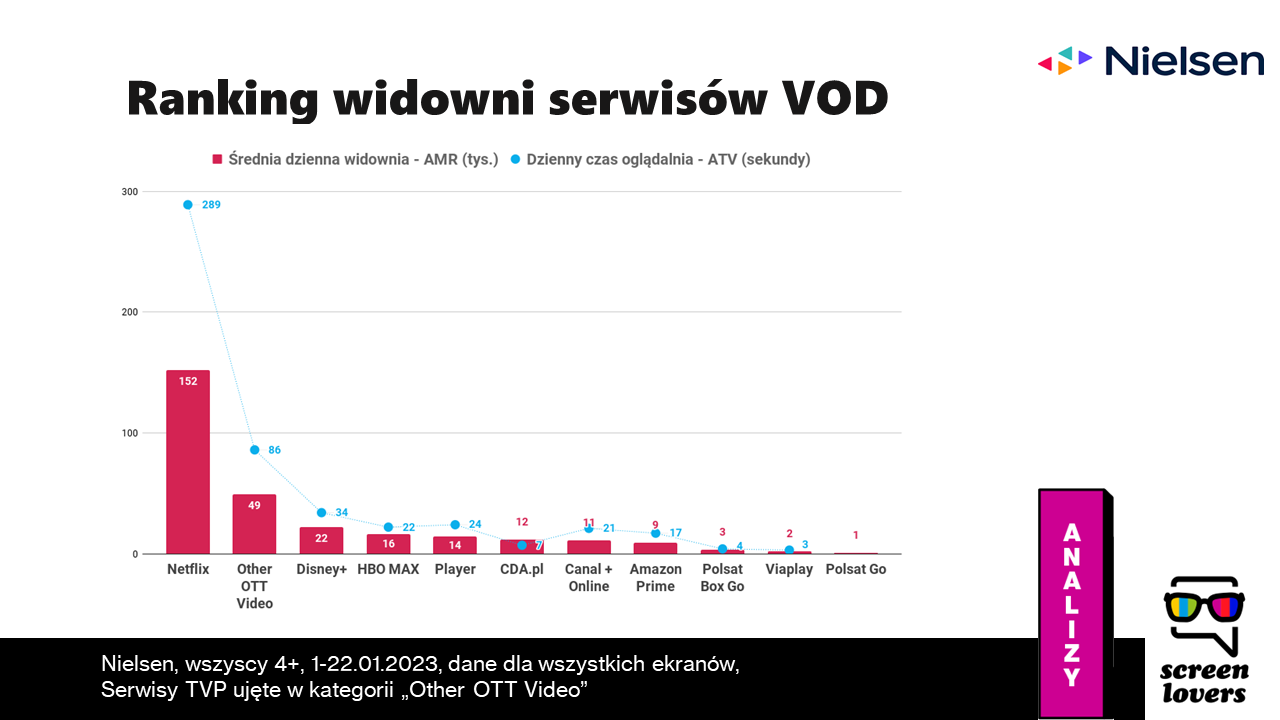

Serwis screenlovers.pl przeanalizował rynek polskich serwisów BVOD (broadcaster VOD). Według tego portalu, za wyjątkiem Playera, który plasuje się w mocnej drugiej lidze (pierwszą ‘jednoosobowo’ tworzy Netflix), serwisy należące do tradycyjnych nadawców telewizyjnych nie wypadają okazale na tle streamingowej konkurencji. Rodzime BVOD-y w większości kluczowych wskaźników wyprzedził już także Disney+.

Pełna treść artykułu jest tutaj.

W Wielkiej Brytanii serwisy nadawców już w 2021 r. osiągały 5 proc. udział w całościowym czasie oglądania wideo – mowa tu o 15 minutach z 5 godzin i 16 minut dziennie.

W Polsce ATV serwisów nadawców zamyka się dziś w ok. 1 minucie dziennie.

Także w ujęciu przychodów z reklam, serwisy VOD polskich nadawców nie wypadają szczególnie okazale na tle statystyk z innych rynków. Jeśli spojrzeć na udział tzw. digital extensions w przychodach z reklam samej telewizji, okaże się, że w Polsce kontrolują ok. 5 proc. tego tortu. Przy przychodach polskich telewizji wartych blisko 4,5 mld zł przekłada się na nieco ponad 200 mln zł przychodów serwisów BVOD (bo ‘digital extensions’ telewizji to w znakomitej większości właśnie ich serwisy wideo).

Powyższe dane to wyliczenia GroupM, która jednocześnie widzi, że w USA udział ‘digital extensions’ telewizji sięga 24 proc. proc., a w UK – 22 proc.

Polska plasuje się niemal na poziomie Hiszpanii czy Włoch, a wyprzedza np. rynki regionu CEE.

Analizując potencjał biznesowego serwisów BVOD należy oczywiście pamiętać o ich drugim, obok reklam, źródle przychodów, czyli subskrypcjach. Player TVN w swoim najtańszym pakiecie uwzględnia reklamy, w TVP VOD można wykupić abonamentowy dostęp do ekskluzywnych treści (przedpremierowych, a i pierwszych ‘originalsów’, jak Erynie), w Polsacie zaś rozdzielono byt reklamowy (serwis Polsat Box) od subskrypcyjnego (Polsat Box Go).

Dokładnej liczby sprzedanych przez te serwisy abonamentów nie znamy. Nieoficjalne informacje z lokalnych źródeł mówiły o ok. 1,5 mln sprzedanych abonamentów w Playerze, co plasowałoby go zdecydowanie na czele subskrypcyjnego rankingu SVOD-ów. Cyfry globalnych analityków są jednak zupełnie inne – Ampere Analysis np. wylicza, że to Polsat Box Go dzierży ponad 1,4 mln abonamentów (sprzedanych pewnie głównie w ramach szerszego pakietu usług Polsatu), podczas gdy Player wyceniany jest przez tę agencje na niespełna 0,5 mln sprzedanych subskrypcji. Ampere Analysis lwią część rynku subskrypcji VOD (70 proc.) przypisuje zaś globalnym streamerom. To dane podsumowujące pierwszą połowę ub.r.